相続税における取得費加算の特例とは?制度の内容や併用できる税制を解説

コラム

この記事のハイライト●取得費加算の特例とは、相続した不動産を売却後の譲渡所得税の計算時に、取得費に相続税額を加算できる特例●贈与財産や配偶者間の相続は、特例が適用できないこともある●取得費加算の特例は、3,000万円の特別控除や買換え特例と併用可能

使用しない不動産を相続したときは、売却することを検討する方もいらっしゃるでしょう。

この記事では、相続税の納税後に不動産を売却した場合の「取得費加算の特例」について解説します。

不動産の譲渡所得税の節税にかかわる特例のため、宜野湾市、中城村、北中城村で不動産を相続予定の方はぜひ参考にご覧ください。

\お気軽にご相談ください!/

目次

- 1. 相続税における取得費加算の特例とは?

- 2. 相続税における取得費加算の特例が適用できないケースとは?

- 3. 相続税における取得費加算の特例と併用できる税制とは?

- 4. まとめ

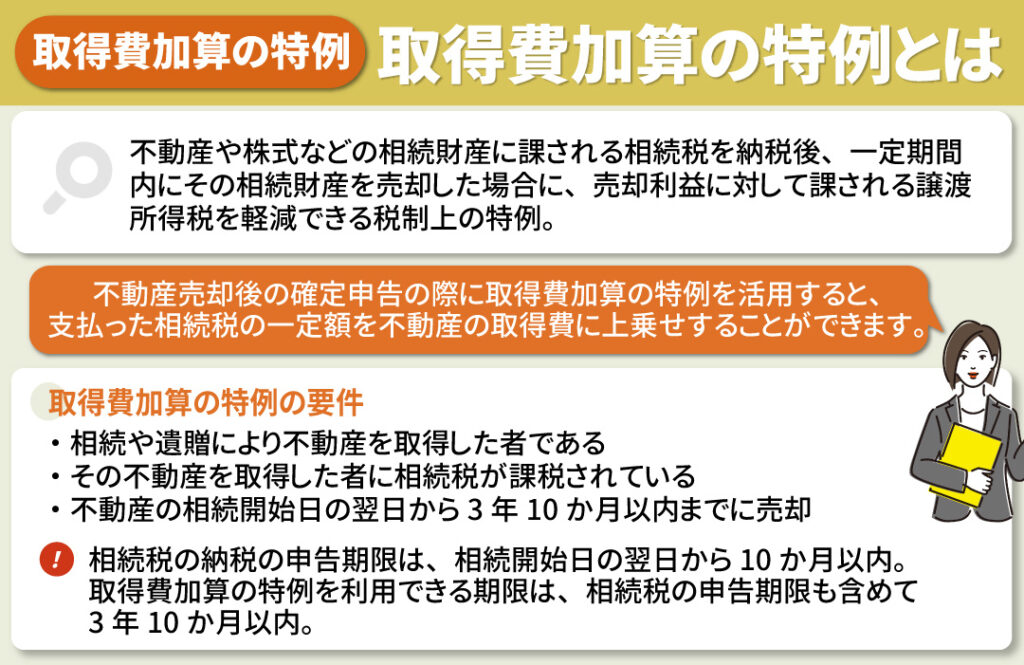

相続税における取得費加算の特例とは?

「取得費加算の特例」とは、不動産や株式などの相続財産に課される相続税を納税後、一定期間内にその相続財産を売却した場合に、売却利益に対して課される譲渡所得税を軽減できる税制上の特例です。

不動産を売却した際は、売却利益に対して譲渡所得税が課されます。

譲渡所得税は、所得税・復興特別所得税・住民税の総称です。

不動産売却後の確定申告の際に取得費加算の特例を活用すると、支払った相続税の一定額を不動産の取得費に上乗せすることができます。

つまり、譲渡所得税を計算する際に売却価格から相続税分を加算した取得費を差し引くと、売却で得た利益(譲渡所得)が減り、譲渡所得税が軽減されるのです。

取得費加算の特例の要件

特例の適用を受けるための要件は、以下の3つです。

- 相続や遺贈により不動産を取得した者である

- その不動産を取得した者に相続税が課税されている

- 不動産の相続開始日の翌日から3年10か月以内までに売却

遺贈とは、遺言によって財産を譲ることを指します。

なお、相続税の納税の申告期限は、相続開始日の翌日から10か月以内です。

そのため、取得費加算の特例を利用できる期限は、相続税の申告期限も含めて3年10か月以内となります。

取得費加算の特例の計算式

相続税を不動産の取得費に加算して譲渡所得税を算出するには、以下の3段階に分けて計算する必要があります。

- 相続税額の計算

- 譲渡所得の計算

- 譲渡所得税の計算

まず、取得費に加算できる相続税額を計算します。

計算式は以下のとおりです。

取得費に加算できる相続税額=支払った相続税額×不動産の課税価格÷(相続した全体の課税価格+債務控除)

不動産の課税価格とは相続税評価額のことで、土地は路線価方式または倍率方式で算出し、家屋は固定資産税評価額になります。

相続した全体の課税価格は、不動産以外の相続財産も含めた相続税評価額のことです。

債務控除とは、相続財産から控除できる被相続人が残した負債のことです。

次に、譲渡所得を計算します。

譲渡所得=売却価格-(相続税加算後の取得費+譲渡費用)

取得費は、被相続人がその不動産を買い入れたときの購入代金や購入手数料などを基に計算します。

譲渡費用は、売却時にかかった仲介手数料などです。

最後に、譲渡所得税を計算します。

税率は、不動産の所有期間(被相続人が取得した時から、相続人が売却した年の1月1日まで)によって以下のように異なります。

- 5年以下:39.63%

- 5年超え:20.315%

たとえば、譲渡所得が1,000万円、所有期間が5年超えの場合は「1,000万円×20.315%=203 万1,000円」が譲渡所得税です。

なお、譲渡所得税は、1,000円未満の金額は端数切り捨てになります。

\お気軽にご相談ください!/

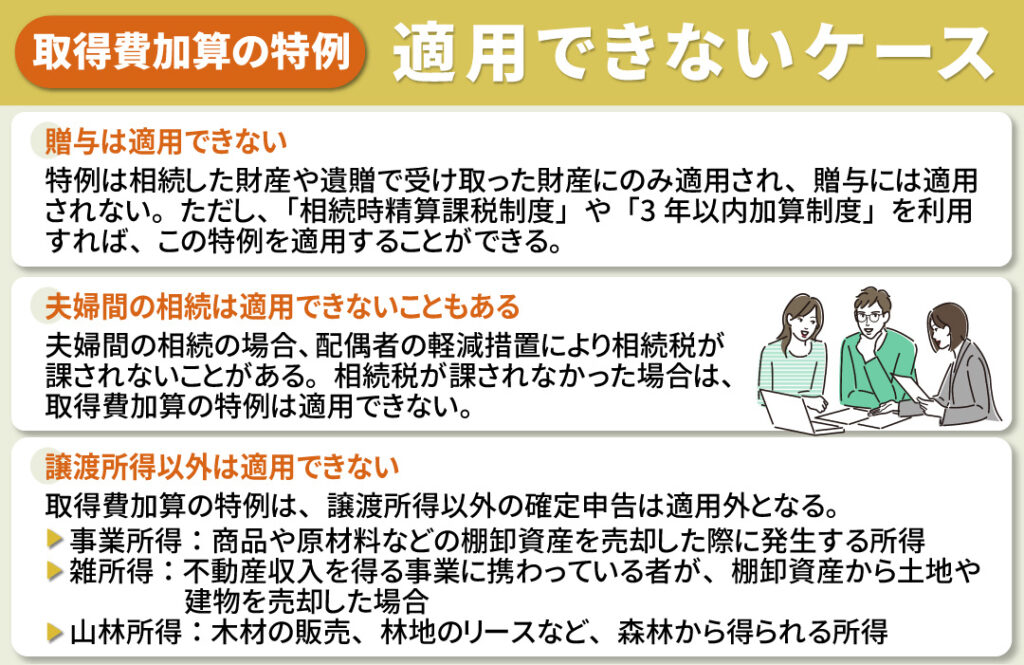

相続税における取得費加算の特例が適用できないケースとは?

取得費加算の特例は、譲渡所得税を軽減することができますが、以下のように適用できないケースもあります。

贈与は適用できない

取得費加算の特例は、贈与で受け取った財産にも適用されると思いがちですが、残念ながらそうではありません。

特例は、前章でも述べたとおり、相続した財産や遺贈で受け取った財産にのみ適用され、贈与には適用されません。

ただし、例外もあります。

「相続時精算課税制度」や「3年以内加算制度」を利用すれば、この特例を適用することができます。

相続時精算課税制度とは、贈与の課税を相続時まで繰り延べることができる制度です。

3年以内加算制度は、贈与者が贈与後3年以内に亡くなった場合、生前贈与がなかったとみなされ相続税が課される制度です。

なお、2023年の税制改正により、2024年1月1日からは3年が7年に延長されます。

夫婦間の相続は適用できないこともある

夫婦間の相続の場合、配偶者の軽減措置により相続税が課されないことがあります。

配偶者の軽減措置とは、配偶者が相続した財産の合計金額が1億6,000万円以下、または法定相続分の範囲内であれば相続税がかからない制度のことです。

相続税が課されなかった場合は、取得費加算の特例は適用できません。

譲渡所得以外は適用できない

取得費加算の特例は、譲渡所得以外の確定申告は適用外となります。

譲渡所得に分類されない所得の例は、以下のとおりです。

- 事業所得:商品や原材料などの棚卸資産を売却した際に発生する所得

- 雑所得: 不動産収入を得る事業に携わっている者が、棚卸資産から土地や建物を売却した場合

- 山林所得: 木材の販売、林地のリースなど、森林から得られる所得

棚卸資産とは、他者への販売を目的としている資産のことです。

たとえば、投資家が所有する投資用の不動産などが棚卸資産になります。

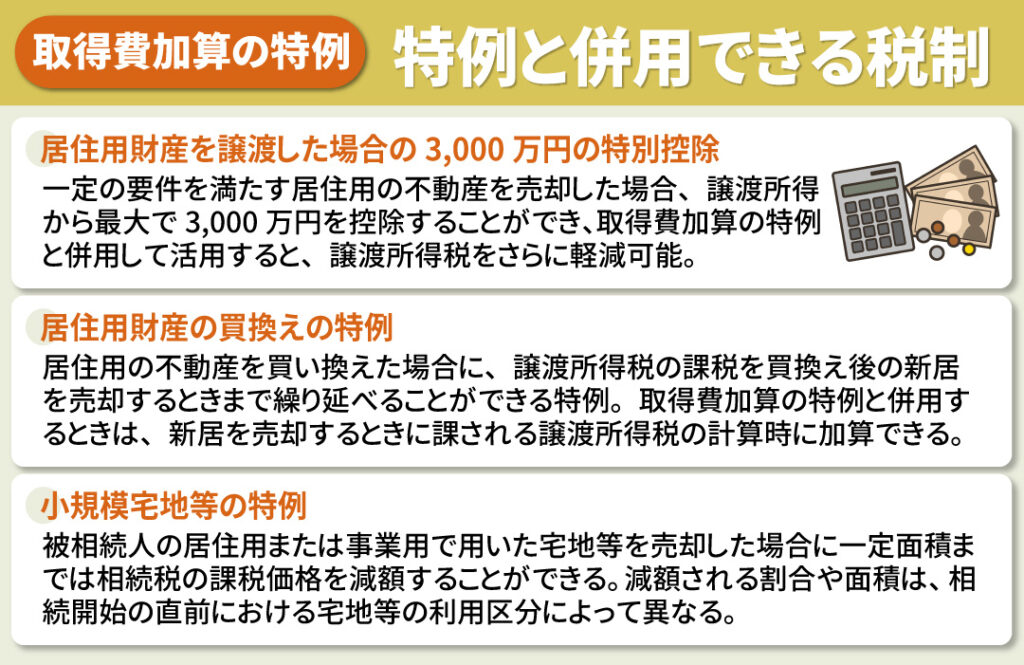

相続税における取得費加算の特例と併用できる税制とは?

取得費加算の特例は、ほかの税制上の特例とも併用可能です。

併用可能な特例は、以下のとおりです。

居住用財産を譲渡した場合の3,000万円の特別控除

一定の要件を満たす居住用の不動産を売却した場合、譲渡所得から最大で3,000万円を控除することができます。

そのため、取得費加算の特例と併用して活用すると、譲渡所得税をさらに軽減可能です。

相続した不動産については、以下の要件を満たす必要があります。

- 親と子が同居していた不動産

- 子が親から家を相続し、相続税を納めている

- 子が家を相続してから3年10か月以内に売却

なお、配偶者間の相続の場合は前章で述べたように取得費加算の特例の適用ができないケースがありますが、売却時にはこの3,000万円の特別控除を利用することができます。

居住用財産の買換えの特例

居住用財産の買換えの特例は、居住用の不動産を買い換えた場合に、譲渡所得税の課税を買換え後の新居を売却するときまで繰り延べることができる特例です。

たとえば、相続した不動産を4,500万円で売却して新居を購入した場合、4,500万円で売却したときに発生した譲渡所得税は、新居を売却するときにまとめて課税されます。

取得費加算の特例と併用するときは、新居を売却するときに課される譲渡所得税の計算時に加算できます。

小規模宅地等の特例

被相続人の居住用または事業用で用いた宅地等を売却した場合に、一定面積までは相続税の課税価格を減額することができる特例です。

減額される割合や面積は、相続開始の直前における宅地等の利用区分によって異なります。

たとえば、被相続人が住んでいた自宅を配偶者が相続した場合、330㎡までの面積について土地の評価額が80%減額されます。

また、特例の適用を受けることができる相続人の要件は以下のとおりです。

- 配偶者

- 被相続人と同居していた親族

- 家なき子(別居親族)

家なき子(別居親族)は、被相続人と別居していて、3年以上アパートなどの借家に住んでいる親族のことです。

なお、同居親族が自宅を相続した場合や賃貸不動産を相続した場合は、相続開始から10か月は売却ができません。

そのため、売却のタイミングには注意が必要です。

取得費加算の特例と組み合わせる際は、小規模宅地特例を適用後の金額を基準に計算します。

まとめ

相続税の取得費加算の特例は、相続した不動産を売却する際に譲渡所得税の負担を軽減することができる特例です。

ただし、贈与財産や配偶者間の相続など、適用できないケースもあるため、ご注意ください。

取得費加算の特例は、3,000万円の特別控除や買換え特例とも併用可能です。

宜野湾市の不動産売却なら「SHIMOJI総合コンサルタント」へ。

売却・買取・賃貸と幅広い分野でお客様の相談窓口になります。

無料査定や人売却のご相談も可能なので、まずはお気軽にお問い合わせください。